【JICC・CIC】カードが作れない人は一度、信用情報を開示してみるべき

みなさん、自分の“信用情報”って気になりませんか?クレジットカードや消費者金融の審査に影響するというアレです。個人レベルで調べることが出来るし、話のタネになるかと思い、このたび信用情報を開示してきましたので、やり方を報告いたします。

目次

1 信用情報とは

2 信用情報機関を押さえておこう

3 むやみやたらと審査申し込みをするのは絶対ダメ!

4 ブラックリストって本当にあるの?

5 JICCで開示!

6 CICで開示!

7 信用情報を開示するメリット

|

|

信用情報とは

クレジットカードや消費者金融の審査において、信用情報というのはどれだけ大事なのでしょうか。結論から言うと、カード会社や消費者金融業者は一番重要視します。なぜなら、審査申し込みの際に職業や年収などを入力しますが、これはあくまで本人による自己申告。クレジット会社側にしてみれば、ウソをつかれたとしていても書類提出が無い限りわかりません。(あくまで真実の申告が前提でしょうが)

それに比べ、信用情報は自分自身の半生を写すようなもの。“住宅ローン(またはカードローン)をどれだけ計画的に延滞なく返してきたか”、“この人は信用に値する人物なのか”などがある程度読み取れるというのです。言ってみれば『隠しきれない部分』ですよね。

ということはですよ、信用情報の示すものが、カード審査において大きく影響するのは想像に難くありませんよね。逆に、しっかりとした“クレジットヒストリー(クレヒス)”を積み重ねることで「この人にお金を貸していいのか」という判断をしてもらえるということが言えます。ですので、ましてウソの申告をするなんてもってのほか。一発アウトです。

信用情報機関を押さえておこう

日本国内において、クレジットカード会社や消費者金融業者が参考にする信用情報機関は、以下の3つです。

・株式会社日本信用情報機構(JICC)・株式会社シー・アイ・シー(CIC)

・全国銀行個人信用情報センター(KSC)

このうち、JICCとCICはほとんどのカード会社が加盟している信用情報機関なので、この2つの信用情報を押さえておけばおおよそ問題ないでしょう。

代表的なクレジットカード会社・消費者金融業者はまずこの2つに加盟しており、さらにKSCもその提携関係にあります。

アプラス

アメリカンエキスプレス

ACマスターカード

エポスカード

オリコカード

セゾンカード

ダイナースクラブ

ニコスカード

三井住友VISAカード

etc.

アイフル

アコム

プロミス

モビット

レイク

etc.

むやみやたらと審査申し込みをするのは絶対ダメ!

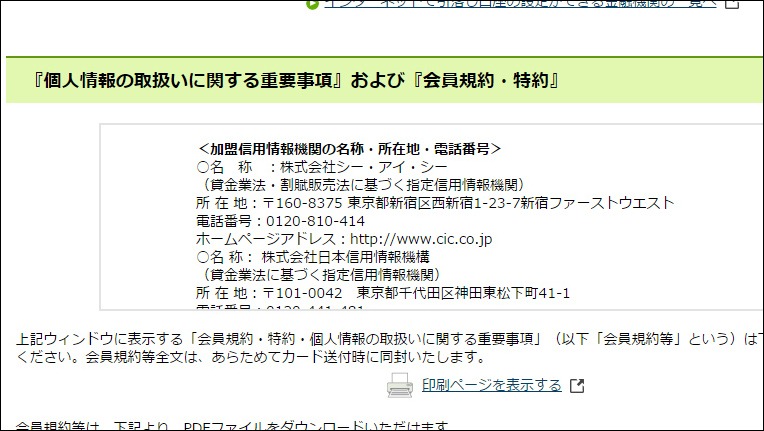

以下はクレジットカード会社である三井住友カードの『会員規約等』のキャプチャです。

ここに書かれているのは、つまりこういうことです。

「ウチはここに書いてある信用情報機関と提携しているので、あなたの情報を支払能力の調査の目的に限り、利用させてもらいますよ(照会)。そして情報を利用させてもらったという事実を残しますよ(登録)。」

こういった内容は、どこのカード会社もしっかり記載しています。狭いウィンドウに書かれている文字をスクロールするのが面倒なので、読み飛ばして同意ボタンを押してしまいがちですね。

こういったカード会社にやたらと申し込みをして、照会件数が増えると信頼度が落ち、審査に不利になることがあるようです。同意をしてしまっているのは自分自身なので、「勝手に照会しやがって!」と思ってもあとの祭りです。そして照会件数というのはすぐに消えてくれませんので、やはり慎重に申し込みをすることが必要です。

ブラックリストって本当にあるの?

よく「ブラックリストに名前が載っちゃったらカードが作れなくなる」などと思っている人がいます。恐ろしい都市伝説みたいですね。でも、カード業界でブラックリストが出回ってるなんてことはないようです。

実際には、前述の信用情報機関に“事故情報”として登録されているものが、俗に「ブラックリスト」と呼ばれているものの正体です。事故情報とは、「返済日より61日以上または3か月以上の支払いの遅れ」や、「裁判所が破産を宣告(破産手続開始が決定)したもの」などのいわゆる“異動情報”のことです。

その信用情報をもとに、各カード会社や消費者金融業者があなたの審査をします。当然、事故情報がある人物に対しては厳しい審査結果となるでしょう。そりゃ貸したお金を返さない友達に「金貸して!」って言われても、まず先に貸したの返せよって言いたくなりますよね。

同じ信用情報を見ているとしても、審査基準はまちまちなので「受かりやすい・受かりにくい」というのがあると思います。だからといって片っ端から審査申し込みをするのはやめ、前述のようにくれぐれも慎重に行ってください。

では、なぜ自分の信用情報をいろんなカード会社が共有しているかというと、それはカード契約時に『個人信用情報機関への登録・利用』について同意させられるからです。つまり、あなたはカードを作る上で「信用情報機関にカード利用履歴を載せていいし、その信用情報機関に加盟しているカード会社たちに僕の信用情報を見てもらっても構わないよ」という契約をしているのです。

カード会社はこの情報をもとにするため、新規申し込み客でも与信判断ができるのです。さらに法律の点からも、ある程度の安全性を担保できるというわけです。

ちなみに、異動情報ではないですが、現在の借入総額が年収の3分の1を超えていたら、それ以上借り入れることが出来ません。この場合にも審査落ちが濃厚です。詳しくは『総量規制 貸金業法』などで調べてみてくださいね。

自分の信用情報がどういうものなのか、それは社会的にはどのような評価を受けるものなのか。僕も気になります。というわけでさっそく調べてみたいと思います。インターネット開示もしていますが、今回は窓口での開示を体験してきました。

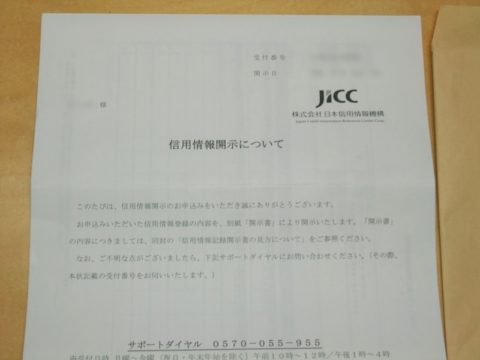

JICCで開示!

(東京窓口:〒101-0042 東京都千代田区神田東松下町14 東信神田ビル2階)

JICCは消費者金融系の会社が加盟する信用情報機関です。案内板に従って階段を上がると入口があり、入ってすぐの受付で本人確認書類の提出を求められます。職員さんの話によると、今はクレジット系の会社も加盟しているので、その色合いは薄れているとのことです。

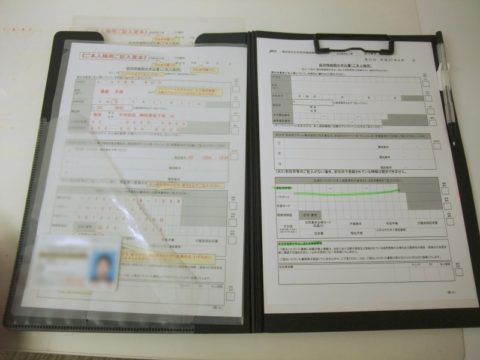

受付で運転免許証を提示すると、申込書への記入を求められます。

記入後は受付へ提出し、言われるがまま手数料を購入します。ちなみに郵送による開示や、スマートフォンによる開示も受け付けているみたいです。

どうやら、手作業で照会手続きをしているようで、10分ほど待ち時間があります。待合室には4人ほど先客がいました。

A4用紙三つ折りで茶封筒に入れられた開示情報を手渡されます。

これを見れば、債務の支払いを延滞しているなどがわかります。もし情報がなくても開示料500円はかかりますから、そのつもりで。

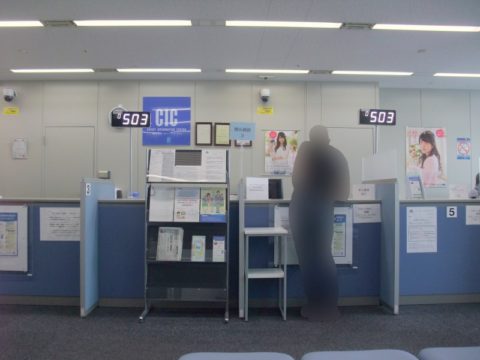

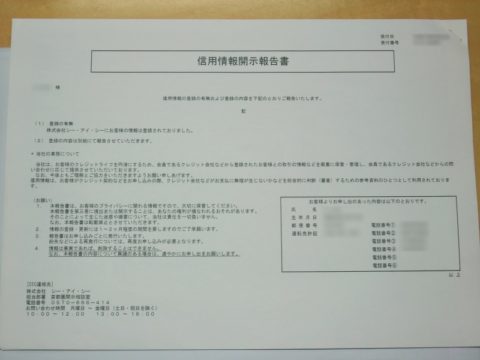

CICで開示!

(首都圏開示相談室:〒160-8375 東京都新宿区西新宿1-23-7 新宿ファーストウエスト15階)

CICはクレジット系の会社が加盟する信用情報機関でした。しかし今では、ほとんどの消費者金融系の会社が加盟している状態なので、『どちらが何系』とくくることをしていないとのことです。エレベーターで上がります。

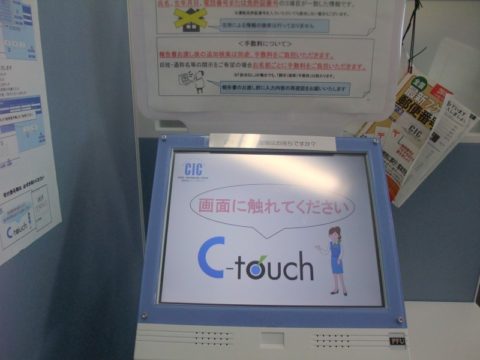

入ると受付がありますが、開示希望者が向かうのはまずこちら。

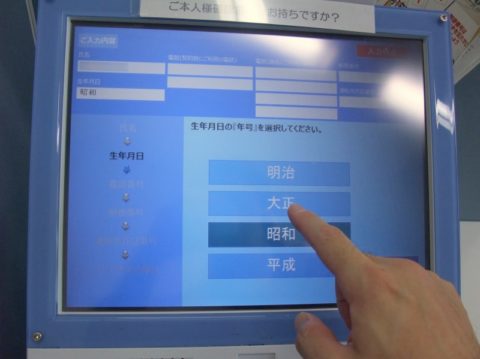

C-touchという端末です。こちらで名前や生年月日、電話番号などを入力します。

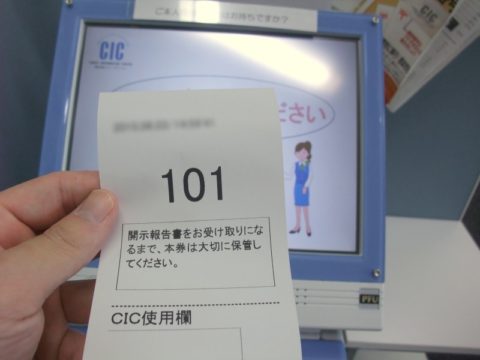

さほど入力は難しくありません。すべて入力し終えたら受付番号が発行されるので、これを持って初めて受付に向かいます。

こちらも同じように手数料500円を購入するよう要求されます。

手数料一択の販売機。情報はすでに自分で手入力しているので、こちらはほぼ待つことなく開示情報を手に入れることができました。

混雑状況にもよりますのでご了承ください。こちらも、窓口のほかに郵送やパソコン、スマートフォンによる開示が可能です。

これを見れば、ここ2年のカードの支払い状況が一目でわかります。ちゃんと支払っているのか、延滞しているのか、現在いくら利用しているのかなど。

信用情報を開示するメリット

自分でも気付かないうちに信用情報が『ヤバい』状態になっている可能性があります。引越しや電話番号の変更時、カード会社と連絡を取らなかった場合、異動情報が付きクレジットカード等の契約がしづらくなってしまいます。故意・過失に関わらず一定期間支払いに延滞があると、容赦無く異動情報が付きます。

カード会社としても、法律に違反しない限りは契約を結びたいはずです。それができないのは、あなたの側に何かしらの原因があると考えられます。

ちなみにJICCとCICの両方の職員さんに聞いたところ、「この信用情報の開示で照会件数が登録されることはありません」ということです。ですから「なぜクレジットカードの審査に通らないのだろう…」「もしかしてブラックリストに載っているのでは?」と感じている方は気軽に確認をされてはいかがでしょうか。

あとどのくらい真っ当に返済していれば信用情報が改善されるのかというのもわかりますしね。